コーポレートガバナンス実務と最新動向。海外との比較や最新動向まで図解付きで徹底解説

- 敏行 鎌田

- 2025年3月27日

- 読了時間: 7分

更新日:2025年3月28日

近年、企業を取り巻く環境は大きく変化し、サステナビリティ経営、ESG投資の拡大、そして透明性・説明責任の要求が高まる中、コーポレートガバナンス(企業統治)は経営の中核的課題となっています。単なる法令遵守の枠を超え、企業価値の持続的向上を実現する枠組みとして、その重要性は一段と増しています。

本記事では、コーポレートガバナンスの理論から実務、国際比較や最新動向まで、実務担当者が現場で活用できる知見を専門的に解説します。

目次

コーポレートガバナンスの理論的枠組みと進化

エージェンシー理論とステークホルダー理論

OECD原則と日本の制度的背景

日本版コーポレートガバナンス・コードの構成と要点

5つの基本原則と補充原則

実務上の開示・対応例

上場企業における取締役会の構成と実効性評価

社外取締役の役割と多様性

自己評価・第三者評価の実施方法

サステナビリティと企業価値:ESG経営とガバナンスの連動

TCFD、ISSB、統合報告書との接続

ESG評価機関とガバナンス要素

内部統制・内部監査・リスクマネジメントと統合ガバナンス

三線モデル(Three Lines Model)の活用

監査役会との連携、内部監査の高度化

海外におけるコーポレートガバナンス動向と比較

米英の制度的特徴と日本企業への示唆

グローバル投資家が求める透明性と説明責任

今後の課題と展望:ガバナンスの実効性をどう高めるか

サイバーセキュリティ、人的資本開示、AI倫理

経営陣のスキルマトリクスと継承計画

コーポレートガバナンスの理論的枠組みと進化

エージェンシー理論とステークホルダー理論

コーポレートガバナンスの出発点は、エージェンシー理論にあります。エージェンシー理論では、所有と経営の分離に伴い、株主(プリンシパル)と経営者(エージェント)の間に利害の不一致が生じることを問題視します。そのため、経営者の行動を監視・制御する仕組みとしてガバナンスが必要になります。

対して、ステークホルダー理論は、株主だけでなく、従業員、取引先、地域社会などの多様な利害関係者への説明責任と価値配分を重視する立場を取ります。日本企業は歴史的にステークホルダー重視の傾向が強く、これらの理論を併用した複合的なガバナンスモデルが展開されています。

OECD原則と日本の制度的背景

OECDは国際的なガバナンスの指針として、「コーポレートガバナンス原則」を策定しています。これは、

株主の権利保護

平等な取り扱い

ステークホルダーとの協働

情報開示と透明性

取締役会の責任

そしてサステナビリティと長期的価値創造

の6つの柱から成ります。日本においては、この原則を基礎とした「コーポレートガバナンス・コード」が策定され、東京証券取引所の上場企業に対して遵守または説明責任(comply or explain)を課しています。

日本版コーポレートガバナンス・コードの構成と要点

5つの基本原則と補充原則

日本版コーポレートガバナンス・コードは、以下の5つの基本原則に基づき構成されています。

株主の権利・平等性の確保

株主以外のステークホルダーとの適切な協働

適切な情報開示と透明性の確保

取締役会等の責務の遂行

株主との対話

これらに対応する多数の補充原則と原則が存在し、企業のガバナンス体制整備を具体的に促進しています。コードは随時改訂され、近年ではサステナビリティ、気候変動、人的資本などの新しい要素が追加されています。

実務上の開示・対応例

実務上は、ガバナンス・コードに沿った内容を「コーポレート・ガバナンス報告書」や有価証券報告書、統合報告書などに記載する必要があります。たとえば、取締役会の構成、多様性確保の取り組み、社外取締役の選任理由、スキルマトリクスの提示、実効性評価の結果などが重要な開示項目です。上場企業ではIR部門やガバナンス事務局が中心となり、他部門との連携のもと対応しています。

上場企業における取締役会の構成と実効性評価

社外取締役の役割と多様性

社外取締役は、取締役会の監督機能を強化し、経営の透明性と説明責任を担保する上で不可欠な存在です。ガバナンス・コードでは、上場企業に対して独立社外取締役の選任を求めており、プライム市場では3分の1以上が推奨されています。また、取締役会の多様性確保として、性別・国籍・専門性の観点からの構成も重視されるようになっています。

自己評価・第三者評価の実施方法

取締役会の実効性評価は、ガバナンスの成熟度を測る重要な指標です。自己評価方式では、取締役によるアンケートや面談を通じて課題を抽出します。さらに、外部専門機関による第三者評価を導入する企業も増えており、評価結果を対外開示することでガバナンスの透明性向上につながります。

サステナビリティと企業価値:ESG経営とガバナンスの連動

TCFD、ISSB、統合報告書との接続

気候変動関連財務情報開示タスクフォース(TCFD)や、国際サステナビリティ基準審議会(ISSB)などの国際的開示基準が広がる中、ガバナンスはその基盤として位置付けられています。統合報告書や有価証券報告書の中で、サステナビリティリスクに対する取締役会の関与や監督体制を明示することが求められており、ガバナンスとESG経営は密接に結びついています。

ESG評価機関とガバナンス要素

MSCI、Sustainalytics、FTSE RussellなどのESG評価機関は、評価プロセスにおいてガバナンスの項目(取締役会構成、腐敗防止策、株主権利など)を重視しています。ガバナンス不全はESGスコアの大幅低下を招き、投資判断に大きな影響を与えるため、企業は戦略的にガバナンス強化に取り組む必要があります。

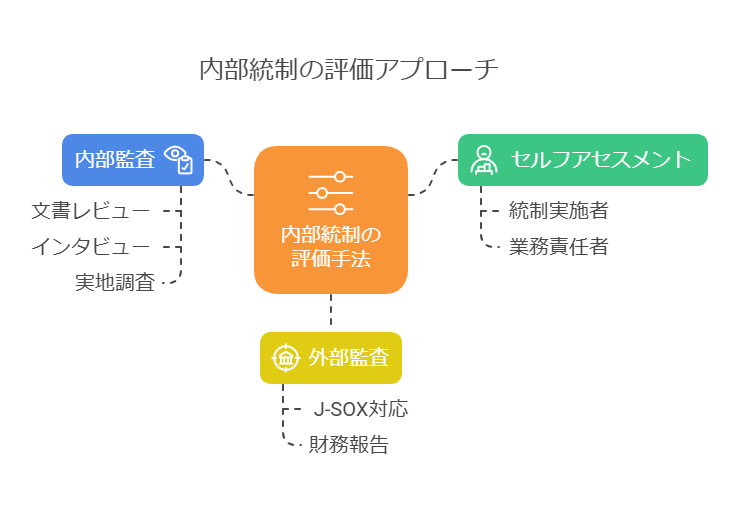

内部統制・内部監査・リスクマネジメントと統合ガバナンス

三線モデル(Three Lines Model)の活用

内部統制とリスクマネジメントに関する最新フレームワークとして、「三線モデル(Three Lines Model)」が注目されています。このモデルは、

①業務執行

②リスク管理・コンプライアンス部門

③内部監査部門

の三者がそれぞれの責務を明確化しながら連携する構造です。ガバナンスの実効性を高めるためには、この三線の調和と情報共有体制の整備が不可欠です。

監査役会との連携、内部監査の高度化

日本企業では、監査役会制度と内部監査部門の連携がガバナンス強化の鍵となります。特に、監査役会が第三者的立場から内部監査の品質や対象範囲を評価することで、相互補完的なガバナンスが実現されます。近年は、IT監査、サイバーセキュリティ監査、人権デューデリジェンスなどの新分野にも対応が求められています。

海外におけるコーポレートガバナンス動向と比較

米英の制度的特徴と日本企業への示唆

米国は経営者の責任追及と株主重視が強く、SOX法(サーベンス・オクスリー法)やSEC規制など厳格な法制度が存在します。イギリスは「プリンシプルベース」のガバナンス・コードを持ち、コンプライ・オア・エクスプレイン原則が重視されます。これに対し、日本では形式遵守に偏りやすく、実効性の確保が課題です。これら海外の動向からは、柔軟かつ実質的な運用の重要性が示唆されます。

グローバル投資家が求める透明性と説明責任

機関投資家や海外のESGファンドは、企業に対して透明性のある情報開示、実効性ある取締役会、持続可能な戦略の提示を求めています。スチュワードシップ・コードとの連携により、ガバナンスの質が株主との対話の成否を左右する要素となりつつあります。

今後の課題と展望:ガバナンスの実効性をどう高めるか

サイバーセキュリティ、人的資本開示、AI倫理

新たな経営課題として、サイバーリスク、AIの倫理的利用、人的資本の戦略的人材開発が浮上しています。これらは従来のガバナンス枠組みでは対応しきれず、新たなスキルセットを持つ取締役の登用や委員会の再構成が求められます。

経営陣のスキルマトリクスと継承計画

企業の持続的成長を支えるためには、取締役会が必要とするスキルや経験を明示し、スキルマトリクスとして開示することが不可欠です。また、CEO後継者育成を含めたサクセッションプラン(継承計画)の策定・開示も、ガバナンス高度化の一環として注目されています。